顺丰控股2021年年报出炉 全年实现营收2071.87亿元

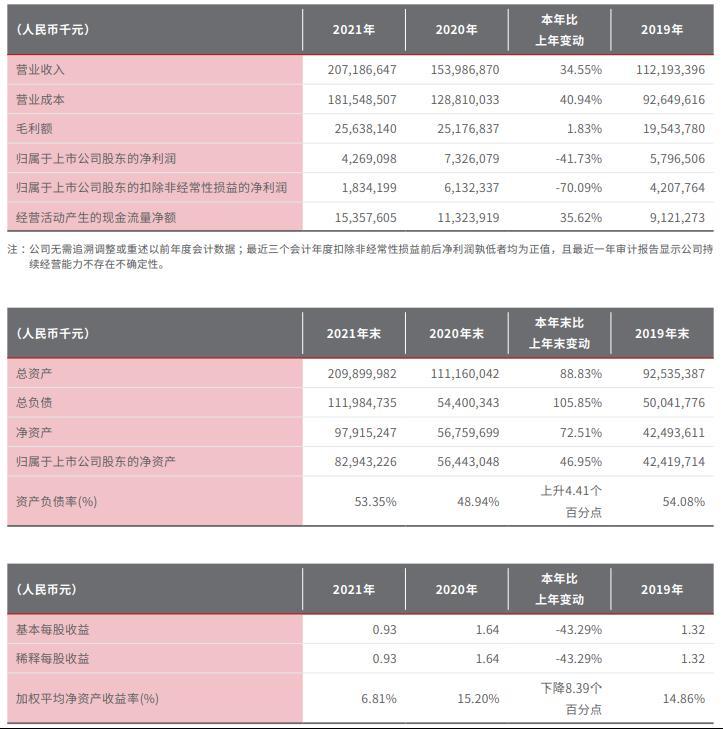

2021年年报显示,顺丰控股全年实现营业收入2071.87亿元,扣非归母净利润为18.34亿元,同比减少70.09%。

进入新冠肺炎疫情肆虐的第三年,疫情对人们生活造成的影响,除了出行不便还有久等不至的快递包裹。

近日,知名快递物流企业顺丰控股股份有限公司(下称顺丰控股,002352.SZ)发布了一份增收不增利的2021年年报。年报显示,该公司全年实现营业收入2071.87亿元,同比增长34.55%;实现归母净利润42.69亿元,同比减少41.73%;实现扣非归母净利润18.34亿元,同比减少70.09%。

对于利润下滑,顺丰控股将之归结为公司年初为应对件量高增长、缓解产能瓶颈,加大了对场地、设备、运力等网络资源投入;年初疫情春节原地过年留岗员工人数和补贴增加导致人工成本上升;定价较低的经济快递产品增速较快拉低公司整体利润率;以及2021年国家抗疫相关税费减免优惠陆续结束等诸多原因。

值得注意的是,占顺丰控股全年总收入63.89%的速运分部业务利润水平出现大幅度下降,全年实现净利润38.32亿元,较上年同期减少54.89%。此外,虽然顺丰控股全年的业务量同比增长29.65%至105.5亿票,但其票均收入却从上年的17.77元/件下降至16.25元/件,降幅为8.57%。

截至4月7日收盘,顺丰控股报收于47.63元/股,下跌2.91%,当前总市值为2336.83亿元。

值得注意的是,顺丰控股自2017年上市后较长一段时间保持股价上涨态势,并在2021年2月18日盘中触达124.06元/股的历史最高点,但此后即进入震荡下行区间。今年以来,三个月时间该公司股价已累计下跌28.82%。

票均收入下降

近日,顺丰控股发布了2021年年报。年报显示,该公司全年实现营业收入2071.87亿元,同比增长34.55%;实现归母净利润42.69亿元,同比减少41.73%;实现扣非归母净利润18.34亿元,同比减少70.09%,增收不增利。其中非经常性损益项目主要为公司将三项物业资产的权益转让至顺丰房托基金、以及处置其他子公司所获得的处置收益和政府补助。

作为一家快递物流企业,业务量和票均收入是衡量一家企业经营情况的重要指标。2021年报显示,顺丰控股全年业务量达105.5亿票,同比增长29.65%,但其票均收入却从上年的17.77元/件下降至16.25元/件,降幅为8.57%。

对此,顺丰控股表示,公司票均收入同比下降,主要受业务结构占比变化的影响,单票收入相对偏低的经济快递和同城急送的业务量增长较快,占比提升,带来整体的票均收入下降。

客户经营方面,截至2021年底,顺丰控股活跃月结客户达164万家,全年创收同比增长25%;个人会员数量规模达4.91亿,寄件量同比增长23%。

分业务来看,顺丰控股的业务按全年收入高低可分为速运分部、供应链及国际分部、快运分部、同城分部和非分配部分五大部分。

具体而言,由于顺丰控股2021年推行“四网融通”(场地融通、中转融通、运输融通和末端区隔),公司将原归属于速运分部的由直营网络运营的部分时效快递和经济快递的大件业务(一般为超过20KG的货物,且限定流向和距离)划归快运组织负责,速运分部包含除前述大件业务外的时效快递、经济快递和冷运及医药业务;快运分部包含前述大件业务和快运业务;同城分部主要为同城急送业务;供应链及国际分部包含国际快递业务、国际货运及代理业务和供应链业务。至于未分配部分,则主要包含非主营物流及货运代理业务的板块,包括投资、产业园及其他总部职能板块等。

2021年年报显示,速运分部、供应链及国际分部、快运分部、同城分部和非分配部分五大部分全年分别实现营业收入1323.19亿元、399.80亿元、283.56亿元、51.18亿元和14.14亿元,分别较上年同期增长12.77%、197.99%、46.65%、58.79%和110.31%。速运分部和供应链及国际分部是公司的主要收入来源,2021年对公司总收入的贡献率分别为63.89%和19.30%。

截至2021年末,顺丰控股建成覆盖国内335个地级市和2859个县区级城市的服务网络,城市和县级覆盖率分别高达99.4%和97.5%。国际业务方面,顺丰控股的国际快递及供应链业务覆盖98个国家及地区,跨境电商包裹业务覆盖225个国家及地区。

此外,截至2021年底,顺丰控股国内货量占全国航空货邮运输量的35.5%,日均航班4754次,目前运营全货机86架,其中自有68架,覆盖53个国内站点,35个国际及地区站点,全球累计运营111条航线,5.78万次航班;在全球运营管理超9.5万辆干支线货车,开通约2万条海运线路,触达超1000个港口码头,覆盖177个国家及地区。

速运分部利润下滑超五成

不过在收入大幅增长的同时,顺丰控股的盈利情况却并不乐观。

分业务来看,上述五大业务分部中,2021年全年只有速运分部、未分配部分和供应链及国际分部实现了盈利,净利润分别为38.32亿元、9.65亿元和6.15亿元,分别同比增长-54.89%、6402.30%和497.60%,净利率分别为2.65%、8.87%和1.52%,上年同期分别为6.59%、0.26%和0.75%。速运分部实现的净利润和净利率均较上年同期有所下滑,且利润降幅为所有分部中最大。

对于速运分部的利润下降,顺丰控股在年报中表示,主要因网络建设投入加大致使各项资源成本增加,同时产品结构中经济快递产品占比提升但成本效益不佳,对盈利造成一定压力。

值得一提的是,2021年报显示,顺丰控股第四季度合并了嘉里物流的业绩,从而导致供应链及国际分部的净利润同比增长超64倍。

至于未分配部分,该公司称主要由于公司将位于佛山、芜湖和香港的三项物业资产的权益转让至顺丰房托基金获得一次性处置收益,以及转让其他子公司获得的投资收益。

但由于这两部分业务实现的利润较小,对公司总体利润的贡献有限。

此外,快运分部和同城分部2021年继续亏损,分别实现净利润-5.82亿元和-8.99亿元,其中快运分部的亏损较上年的-9.08亿元同比减亏35.88%,不过同城分部的亏损却较上年同期的-7.57亿元进一步扩大18.81%。净利率方面,快运分部和同城分部的净利率分别为-1.87%和-11.00%,均较上年同期的-4.06%和-15.62%有所好转。

对于快运分部的亏损,顺丰控股解释为2021年上半年增加了直发干线及发车频次导致运力成本增长较快,影响了这部分的盈利水平。至于同城分部,则主要因为2021年同城急送业务仍处于拓展期,公司扩大了覆盖城市规模及区域密度,导致成本有所增长。

资产负债率上升

除了业绩不佳导致利润下滑,高昂的人工和运力成本也在侵蚀顺丰控股的利润空间。

众所周知,快递物流行业是劳动密集型行业,在揽件、分拣、转运、投递等各个环节均有较大的人工需求。

2021年报显示,顺丰控股的人工成本和运力成本分别为835.76亿元和708.54亿元,分别较上年同期增长25.32%和70.91%,占总营业成本的比例分别为46.04%和39.03%,分别占总营收的41.03%和34.79%,合计占比达到75.82%。

顺丰控股称,人工成本的增长主要由于春节期间留岗员工增加,导致给予每位员工的激励补贴增加,促使第一季度人工成本上升较快;同时,2021年无上年同期享受到的较多国家抗疫相关的社保费用减免;此外,公司定价偏低的经济快递产品占比提升,导致在收派计提相对固定而单票收入下降情况下,致使人工成本占收入比提升。

运力成本方面,该公司表示,主要由于公司经济快递、快运及综合物流等业务增长较快导致陆运资源投入增加;在四网融通推进初期,公司网络营运模式改造过渡期间存在部分线路资源重叠投入。

基于上述情况,顺丰控股2021年的整体毛利率压降至12.37%,同比下滑3.98个百分点;归母净利率仅为2.06%,同比下滑2.70个百分点,二者均创下该公司2017年上市以来的最低水平。

截至2021年底,顺丰控股资产负债率从上年末的48.94%提升至53.35%,提高了4.41个百分点。该公司称,主要因公司本年度起实施新租赁准则,使用权资产与租赁负债相应增加;同时,为筹措嘉里物流并购所需资金,公司增加了债务融资。

《投资时报》研究员注意到,顺丰控股在年报中提到了2022年的经营计划,主要提及三点,分别为保持合理增速,不盲目追求扩大规模和份额;调优产品结构,确保盈利较好的时效类产品拥有稳定增速;保持健康的收入质量,增收的同时注重效益回报。(卓玛)