试点期限一年!特定养老储蓄试点规模不超过100亿元

2022年7月29日,监管部门正式发布《关于开展特定养老储蓄试点工作的通知》(下称:《通知》),明确由工商银行、农业银行、中国银行和建设银行四大行在合肥、广州、成都、西安、青岛五城市开展养老储蓄试点,单家银行试点规模不超过100亿元,试点期限一年。

根据《通知》,特定养老储蓄产品包括整存整取、零存整取和整存零取三种类型,产品期限分为5年、10年、15年和20年四档,产品利率略高于大型银行五年期定期存款的挂牌利率。储户在单家试点银行特定养老储蓄产品存款本金上限为50万元。

《通知》提到,鉴于试点银行系统改造需要一定时间,试点开始时间为2022年11月左右。同时,试点银行应做好产品设计、内部控制、风险管理和消费者保护等工作,保障特定养老储蓄业务稳健运行。

据了解,早在去年10月份,监管部门在有关会议上就曾表示,正研究推动养老储蓄业务试点;今年5月份,有关部门又再次表示,正在会同研究推出特定养老储蓄业务试点。

彼时,根据有关部门介绍,特定养老储蓄业务兼顾普惠性和养老性,初步拟由工、农、中、建四家大型银行在部分城市开展试点。同时,单家银行的试点规模、试点期限、产品类型以及产品期限便已于此次发布的《通知》无异。

而此次《通知》则进一步明确了特定养老储蓄的试点城市范围、产品利率以及储户在单家试点银行存款本金上限。

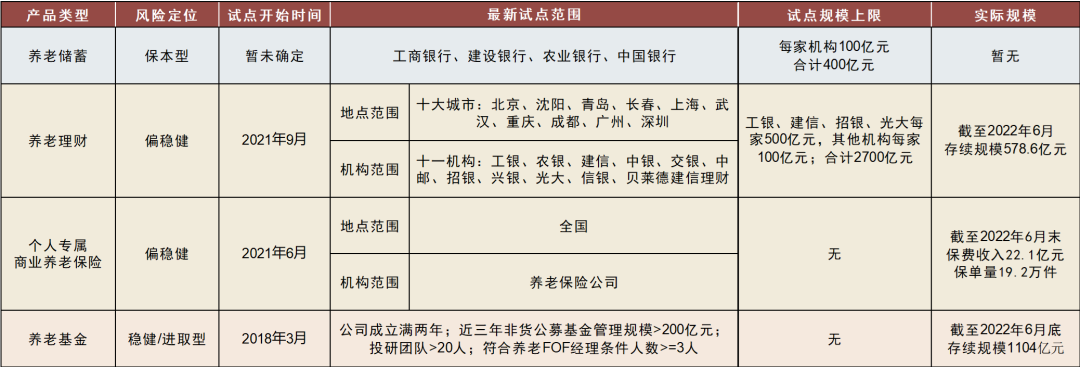

据中金公司分析,特定养老储蓄可丰富金融产品供给,完善第三支柱养老产品体系。当前养老金融产品包括养老理财、养老基金、商业养老保险等,养老储蓄的试点将进一步丰富养老金融产品供给、满足投资者多样化的养老需求。

目前试点机构为四家国有大型银行,《通知》要求试点银行应当建立试点工作领导机制,明确职责分工和管理架构,遵循“存款自愿、取款自由、存款有息、为储户保密”的原则,做好特定养老储蓄业务风险管理,有效防范风险。未来随着产品试点不断开展,预计试点范围和规模将逐步扩大。

此外,中金认为,利率定价或将是养老储蓄主要关注点,其潜在定价区间为:

5年期:政策要求利率略高于5年期存款。当前四大行5年整存整取存款利率为2.75%;5年零存整取、整存零取存款利率为1.55%。

长期限:国债利率或可作为下界基准。基于1~3年期国债与定期存款利率,二者利差与期限存在负相关。至3年期,国债与定期存款出现约-0.39%的负利差。根据此利差结合国债利率推算,5~20年期养老储蓄产品利率下界约为3.18%~3.50%。由于产品具有普惠性,且利差与期限存在负相关,实际利率下界可能高于该数值。

同时,与其他养老金融产品对比而言,中金还提到,特定养老储蓄产品利率相对偏低。目前个税递延型商业养老保险中,收益确定型和收益保底型产品保底利率主要为3.5%/2.5%,首批试点的专属商业养老保险稳健型账户保底利率为2%-3%,养老理财产品业绩比较基准为5%-8%。

基于以上认识,中金认为,养老主题金融产品货架趋于完善,低风险产品早期可能上量较快。养老储蓄保本保收益,推出后将为养老主题金融产品货架风险结构补齐低风险板图。

展望产品布局推进节奏,综合投资者认知度、投资者偏好、渠道建设进展与海外经验等因素,推测三支柱建设初期资金仍将主要流向养老储蓄、养老理财等中低风险养老主题金融产品,但中长期市场结构或逐渐向中高风险产品偏移。(邹文榕)

关键词: 特定养老储蓄试点规模 监管部门 试点银行系统改造 特定养老储蓄产品